”なるほど!”が集まるウェブマガジン

スタートアップを応援する税制改正。超重要ポイントを分かりやすく解説!

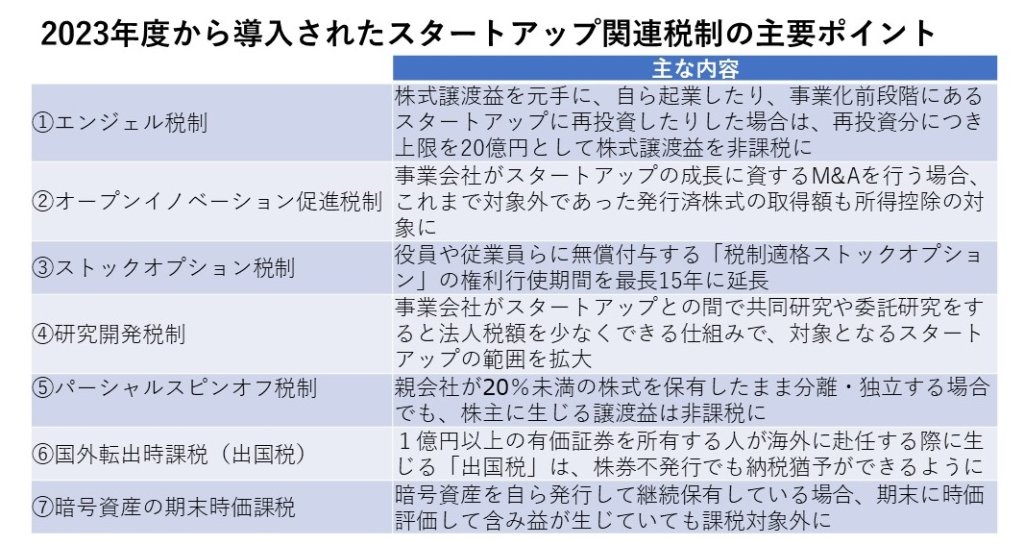

スタートアップの飛躍に向けた政策が総動員される中、税制の面でも抜本的な制度整備が実施されている。2023年4月に施行されたスタートアップ関連の税制改正には、より多くの企業や個人がスタートアップと一緒にビジネスをしたり、スタートアップに投資しやすくしたりするための措置が盛り込まれている。

ポイントは大きく分けて7つ。このうち「エンジェル税制」「オープンイノベーション促進税制」「ストックオプション税制」での変更点についてできるだけ分かりやすく解説していく。

エンジェル税制に非課税枠。生まれたて企業への投資を後押し

エンジェル投資で日本は出遅れ。米国ではベゾスやザッカーバーグも活躍

事業を始めようとするスタートアップは、まず必ずといっていいほど、投資家探しという難題に直面する。スタートアップを専門とする投資ファンドなど機関投資家もあるが、創業初期のスタートアップへの投資はリスクがとりわけ大きく、資金提供のハードルは高い。代わりに、重要な役割を担うと期待されているのが、「エンジェル投資家」と呼ばれる個人投資家である。

創業して間もないスタートアップに資金を投じるエンジェル投資は2021年、米国では約3兆9281億円だったのに対し、日本では約138億円と約280倍の開きがある[1]。その差を説明する要素の1つが、巨額の資金を投じるエンジェル投資家とされる。アマゾンの創業者ジェフ・ベゾス氏や、メタ(旧フェイスブック)の創業者マーク・ザッカーバーグ氏らが、エンジェル投資家として知られている。

日本では、エンジェル投資を後押しする「エンジェル税制」という制度がある。具体的には、個人投資家が投資を行った年の所得税を算定する際、「投資額より2000円少ない金額を総所得から控除」(投資対象は設立5年未満の企業、控除金額に上限あり)、「投資額全額を株式譲渡益から控除」(投資対象は設立10年未満の企業、控除金額に上限なし)のどちらかを選択できる。さらに、株式を売却して譲渡損失が発生した際には、その他の株式の売却により生じた株式譲渡益と合算して、所得金額を少なくできる「損益通算」の仕組みも使える。

エンジェル税制の適用対象になるスタートアップは、非上場であることや、従業員数や試験研究費の割合、資本構成などで指定の条件を満たしている必要がある。対象になると確認を受けたスタートアップは、経済産業省のサイトで公開されている(こちら)。

非上場株式への投資は、公開される情報が限られることや、売買相手を探しにくいことなどのリスクはある。ただ、経済産業省では近年、投資の実態を踏まえ、個人投資家から企業への直接投資以外にも、投資事業有限責任組合(ファンド)経由や、株式投資型クラウドファンディングの活用などによる株式取得もエンジェル税制の対象とするよう制度を拡充している。その結果、エンジェル税制を利用した個人投資家は、2021年度は延べ1万1929人と、2019年度(2724人)と比べて急増している[2]。

非課税上限20億円。起業にも適用可能

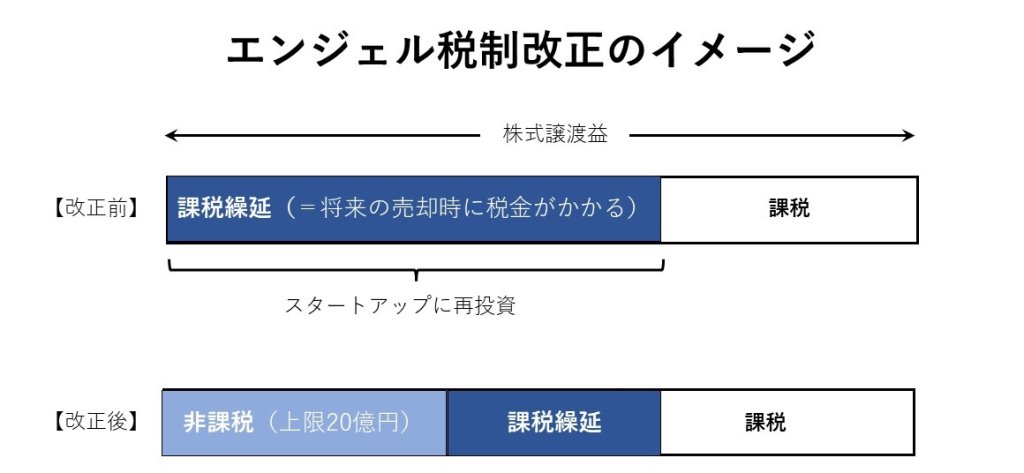

エンジェル投資家の中には、豊富な情報網や人脈を持ち、複数のスタートアップに資金を投じる人は珍しくない。ただ、投資したスタートアップの成長を見届けて、株式を売却して譲渡益が発生すると、課税の対象になる。スタートアップ業界などからは、別のスタートアップへの再投資に活用できる金額が目減りするため、投資の勢いがそがれるという不満が出ていた。

これまでも、エンジェル税制の適用により、株式譲渡益を元手にスタートアップに再投資した場合は、再投資した株式を売却するときまで課税は繰り延べされていたが、今回の改正では、再投資分について20億円を上限に、元手となる株式譲渡益に課税されなくなった。

再投資先は、設立5年未満であるほか、前事業年度まで売り上げがないことや、営業損益がゼロ未満であることなど、事業化の前段階にあるスタートアップに対象を絞り込んでいる。また、スタートアップに再投資にするだけでなく、自ら出資して起業する場合についても、同様の非課税措置を受けられる。

オープンイノベーション促進税制が拡充。M&Aによる出口に追い風

IPOに偏るスタートアップの出口戦略

スタートアップは通常、ある程度成長した段階で、起業家やそれまでの出資者らが資金を回収する「出口(Exit)」を模索することになる。

欧米のスタートアップの出口は、他社による合併・買収(M&A)が中心である。これに対し、日本では76%が新規公開株式(IPO)を選んでいて、M&Aの選択は限定的になっている[3]。

IPOには、市場を通じた資金調達の多様化・円滑化や知名度の向上などが、メリットとして挙げられる。一方で、日本ではIPO後に売上高などの成長が鈍化する傾向が見られ[4]、その後の成長に向けた十分な資金の調達ができていないことや、短期収益を求める投資家との兼ね合いで大型の投資に踏み切りにくいことなどが可能性として指摘されている。

M&Aによって他社の傘下に入ることは、こうした課題への解決策の一つになりうる。相手先企業の資金・人材・ネットワーク・ブランド力などの経営資源の活用は、自社だけで実現不可能な大きく、急速な成長のきっかけになりうる。

また、M&Aにより買収した企業がビジネスを継承することで、起業家は経営から離れることができ、キャッシュも得られるため、エンジェル投資家や連続して起業するシリアルアントレプレナーに転身することが可能になるなど、スタートアップエコシステムにおける人材・資金の循環にもつながる。

M&Aをする企業側からみても、自社にないスタートアップの技術やサービスを取り込み、新たな事業領域を迅速に立ち上げる格好のチャンスである。米グーグルや米アップルは、数多くのスタートアップへのM&Aを実行することで、今日の地位を築いた。自社内外の経営資源を組み合わせることで、革新的な製品やサービスを生み出すオープンイノベーションの典型例と言われている。

IPOに偏った出口戦略の多様化は、スタートアップのエコシステムの構築にとって重要な一手である。

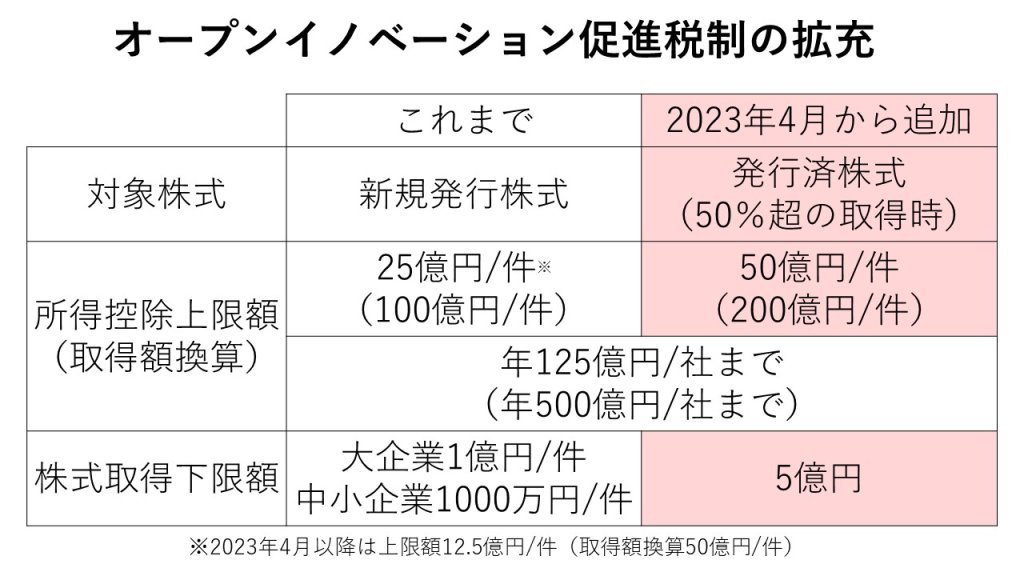

M&A時の発行済株式の取得も税軽減対象に

事業会社とスタートアップの組み合わせによるオープンイノベーションを支援する制度として、オープンイノベーション促進税制がある。これまでは、国内の事業会社がオープンイノベーションを目的に、新規発行株式の取得によってスタートアップに一定額以上の出資をする場合、取得額の25%分を所得控除できた。資本提携により協業への関与を深め、高いシナジー効果を引き出すことを目的にしている。

ただ、既存株主が保有する株式(発行済株式)の取得が中心であるM&Aは、実質的に税制の対象外となっていた。今回の税制改正では、スタートアップの成長につながるM&Aを後押しするため、発行済株式の取得によるM&Aも対象とするように拡充した。スタートアップの成長にコミットするため、M&A後の5年以内にスタートアップが一定の成長を達成していない場合は、所得控除分を取り戻すことを条件としている点も特徴である。

ストックオプションの権利行使期間延長。ディープテック企業など使いやすく

株価上昇で社員に報いる。ストックオプションが人材確保をアシスト

スタートアップの成長にとって、優秀な人材の確保は不可欠である。とはいえ、用意できる資金は不足しがちで、高い報酬を用意するのは難しい。

そこで、役員や社員らに対して、あらかじめ決められた価格で自社株を取得する権利を与える「ストックオプション」が有効活用されている。スタートアップ側の金銭負担を避けつつ、将来的に自社の株価が上がれば、役員らは権利を行使して株式を取得し、市場などで売却することで、当初価格との差額を利益にできる。

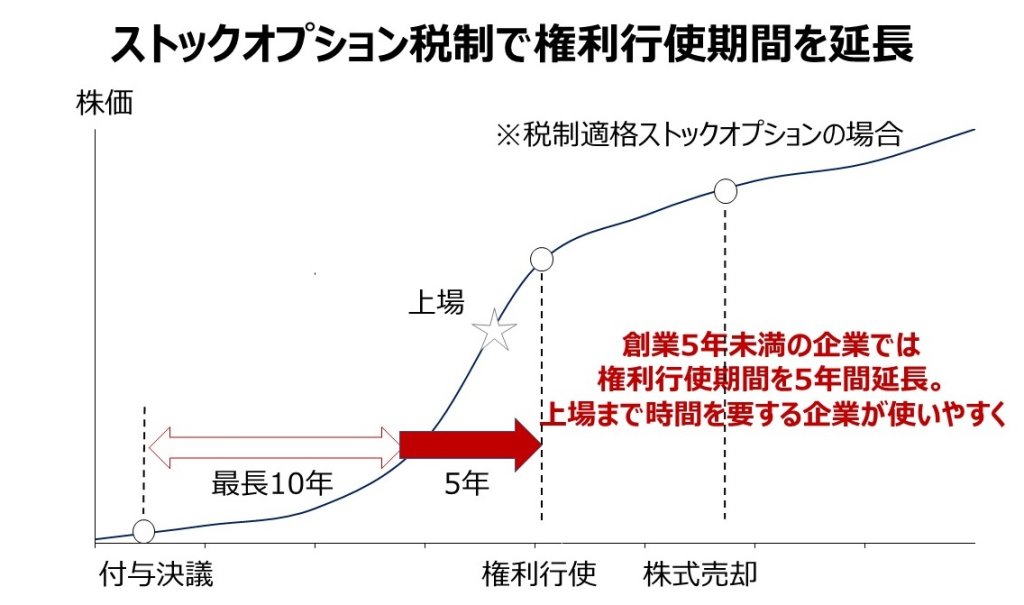

スタートアップでは、ストックオプションの中でも「税制適格ストックオプション」と呼ばれる仕組みが使われることが多い。税制適格ストックオプションだと、権利を行使した時点では課税は発生しないほか、利益全体が譲渡所得として扱われるため、税率が低くなりやすい。ただ、権利行使期間については、「付与決議の日後2年を経過した日から10年を経過する日まで」と決められている。

設立5年未満の非上場企業は、15年後まで権利行使可能に

ストックオプションの権利を行使して株式を取得しても、株式が売却できなければ、利益を得られない。つまり、スタートアップの上場はストックオプションの利益を得やすくするための重要な出口のひとつである。

一方、スタートアップが創業から上場するまでに要した期間の中央値は12年超で推移し、直近は14年程度に延びている[5]。特に、人工知能や宇宙、量子コンピューターなど革新的な技術を必要とする「ディープテック」と呼ばれる分野では、事業が実を結ぶまでにより長い時間がかかる傾向にある。

今回の見直しでは、設立から5年未満の非上場のスタートアップについては、権利行使の期限を「付与決議の日後2年を経過した日から10年を経過する日まで」から「付与決議の日後2年を経過した日から15年を経過する日まで」に延長した。ディープテック企業などで税制適格ストックオプションの利用が広がることになりそうだ。

[1] INITIAL、The PitchBook-NVCA Venture Monitor

[2] 2022年5月時点の中小企業庁調べ。エンジェル税制の確認書の交付を受けた件数であり、実際の利用件数とは必ずしも一致しない。

[3] ベンチャーエンタプライズセンター「ベンチャー白書2021」、Capital IQ、Dealogic

[4] 赤石篤紀「新規株式公開前後の業績パフォーマンスと株式所有構造の変化」

[5] INITIAL「Japan Startup Finance 2021」

【関連情報】

エンジェル税制 (METI/経済産業省)

オープンイノベーション促進税制 (METI/経済産業省)

ストックオプション税制(METI/経済産業省)